Analisi

della Centrale Rischi

di Banca d'italia

Contesto – il Perché

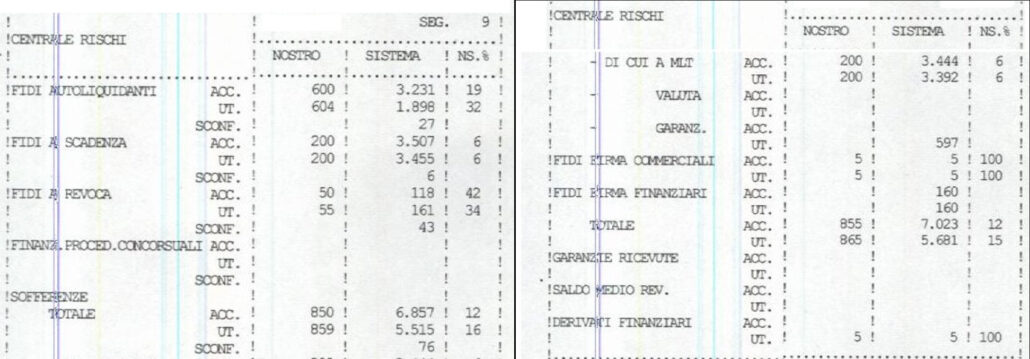

Dal 2004 la Centrale Rischi non è più quella stampa sintetica che la tua banca ti consegna, quasi sottobanco per farti un favore. Questa immagine ti ricorda qualcosa?

La Banca d’Italia fornire direttamente all’interessato la Centrale Rischi della Banca d’Italia in formato dettagliato. Dapprima la richiesta veniva fatta per raccomandata o fax, poi per pec, da qualche anno tramite lo SPID (o la CNS Carta Nazionale dei Servizi associata alla firma digitale) si accede direttamente al portale della Banca d’Italia e si chiede il periodo desiderato.

Solitamente si chiede un periodo di 36 mesi, perché è quello analizzato dal Sistema Bancario per una pratica di affidamento o revisione, ma è possibile chiedere anche un periodo di 10 anni, dal 1995 in poi (se voglio analizzare un mutuo di 30 anni, farò 3 richieste per 10 anni di intervallo ciascuno).

[Guarda il video per la richiesta, com’é semplice]

Così facendo, otterrai un file pdf che può essere anche di 300 pagine (situazione normale per un’azienda che opera con 5 Istituti di Credito e/o Leasing per un periodo analizzato di 3 anni), che però risulta difficilmente leggibile (a parte l’ultimo mese).

Ti prego, non stamparlo!

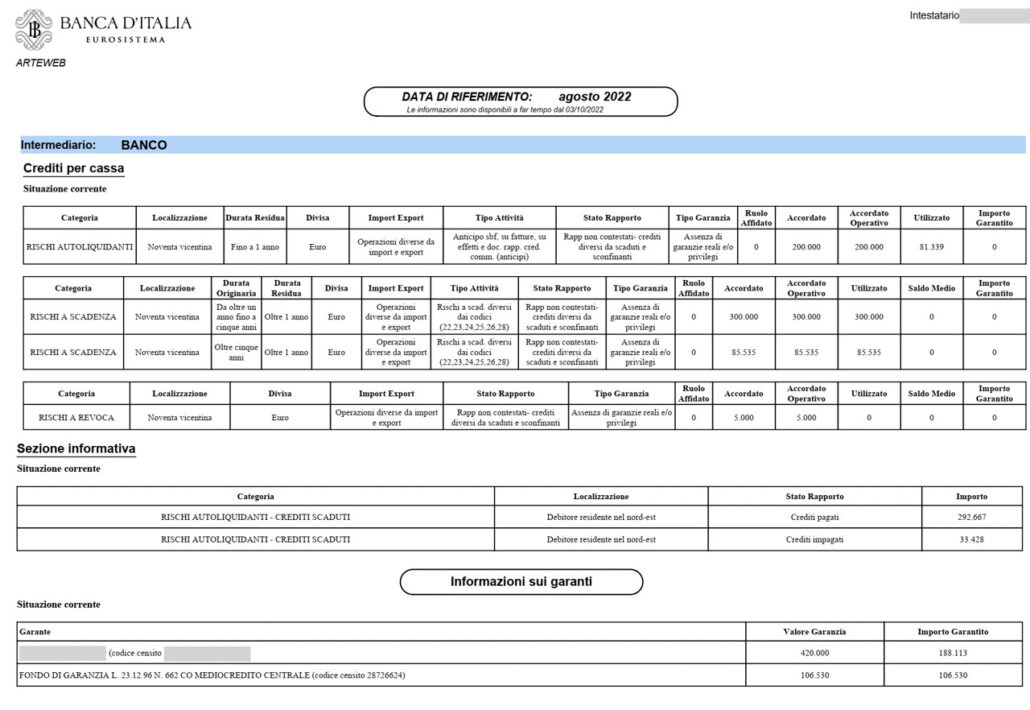

Quando l’ azienda ha ottenuto dalla Banca d’Italia il suo report in pdf (tipicamente un file di 300 pagine) dispone di TUTTE le informazioni. Ora bisogna leggerle, analizzarle e capirle.

Nessuno si mette a leggerle o stampare TUTTE le singole pagine, al massimo lo puoi fare per l’ultimo mese di segnalazione.

Per questo la prima esigenza dell’azienda che vuole capire cosa la Centrale Rischi sta comunicando riguardo al proprio comportamento bancario, è importante trasformarle il file pdf in una tabella, per poi applicare dei filtri o sommatorie.

Pensa che fino al 2006 il file veniva fornito in formato testo (.txt) ed era immediatamente analizzabile.

Al momento serve un valido programma che faccia da OCR (riconoscimento testuale e formattazione).

Mercato

Ci sono diverse soluzioni disponibili sul mercato che permettono di trasformare il file pdf fornito dalla Banca d’Italia in un report leggibile.

Molte però sono soluzioni strettamente INFORMATICHE, create da bravissimi programmatori informatici che si limitano a rispondere alla prima esigenza: trasformare il file pdf, tramite un riconoscimento testuale (OCR) in una tabella corretta.

Però spesso molto software non rispondono alla vera domanda che si fa l’azienda.

Per questo motivo, ti potrà capitare di trovare:

- che a fronte di un file pdf di 300 pagine ti verrà restituito un bel report in pdf di 80 pagine, tutte a colori, con decine di tabelle. Ora il Responsabile Amministrativo non sa da dove iniziare a leggerlo e non ha a disposizione 1-2 ore per analizzarlo in modo completo.

- oppure si ottiene come risultato un report online, con grafici colorati, con un’analisi per banca, un’analisi per linea di credito, una per mese

Ma nessuno di questi software ti aiutano a rispondere in modo veloce alla domanda

VA TUTTO BENE?

E se c’è un problema, dove sta il problema?

Come detto, le soluzioni che puoi trovare sul mercato sono di due tipi:

- report pdf (statici)

- dove le informazioni non sono immediate da cogliere (30-80 pagine)

- non navigabili (dal dato aggregato al dettaglio)

- con un periodo preimpostato (per mese, o per l’intero periodo di 3 anni)

- report online

- con tabelle ricche di dati ma difficilmente leggibili

- con grafici “stampati” non leggibili, non navigabili

- con un periodo preimpostato

Spesso le soluzioni proposte, solo soluzioni informatiche, nate dalla mente in un informatico.

Molte soluzioni sono distanti dalle esigenze di un Direttore Finanziario o dalle domande che si pone un Imprenditore quando si trova a dialogare e trattare con il mondo bancario.

La nostra Soluzione

La Mia Centrale Rischi

La mia Centrale Rischi parte proprio dall’azienda, per rispondere alle domande che l’azienda, il suo imprenditore, il suo Responsabile Amministrativo o il suo Direttore Finanziario si fa prima di incontrare una Banca.

- Com’è il mio comportamento finanziario? Mi sono comportato il modo regolare?

- Se c’è stato un errore, una sbavatura, dove si è verificata?

- Se mi incontro con la Banca X, com’è la Centrale Rischi solo della Banca X?

- I miei clienti mi pagano tutti puntualmente, ma in Centrale Rischi tale informazione appare a posto?

- Ho utilizzato gli affidamenti in modo regolare o a tappo?

- L’azienda merita affidamenti perché è ben capitalizzata, o c’è la necessità di un supporto di garanzie esterne?

- Qual è l’impegno che sto assumendo per i derivati di copertura che ho sottoscritto?

- Qual è l’esposizione per le garanzia prestate dall’azienda storica (o dalla holding) a favore della newco?

Queste sono le domande a cui la persona incaricata a gestire l’area Finanziaria vuole una risposta.

E la risposta deve essere veloce e precisa.

La Sintesi è il primo report che visualizzi dopo aver eseguito l’accesso alla tua area riservata.

Questo riporta 4 indicatori, che sono gli unici dati “non ufficiali”, cioè che non si trovano direttamente nel file pdf della Banca d’Italia, ma sono una rielaborazione del nostro software.

Alla domanda

COME VA, TUTTO BENE?

rispondiamo con 4 indicatori:

- utilizzo % degli affidamenti di breve termine

- puntualità negli affidamenti a scadenza (finanziamenti, mutui, leasing)

- bontà del tuo portafoglio clienti (% insoluti ultimi 12 mesi)

- rapporto tra le garanzie prestate e gli affidamenti concessi

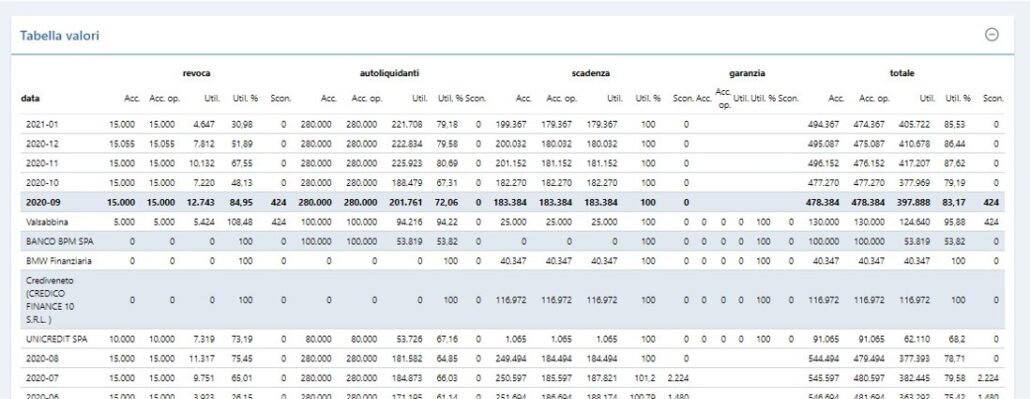

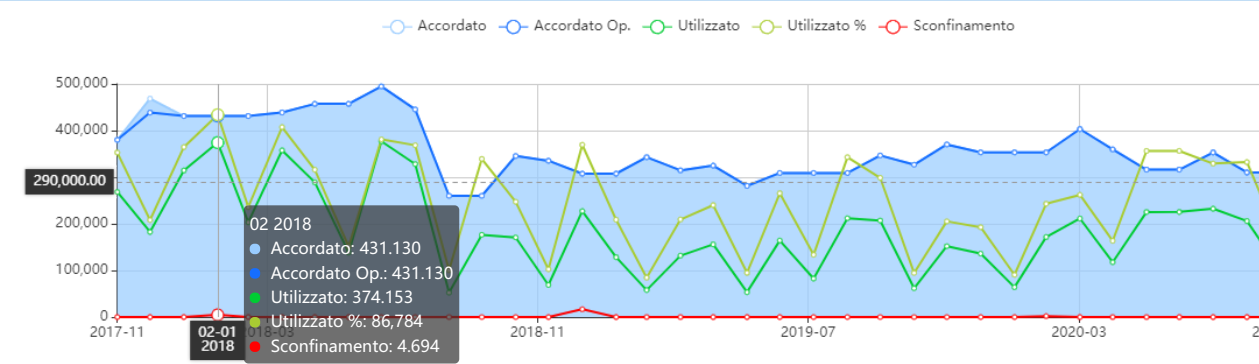

Dopo il primo colpo d’occhio, si iniziano a guardare, leggere e comprendere i dati:

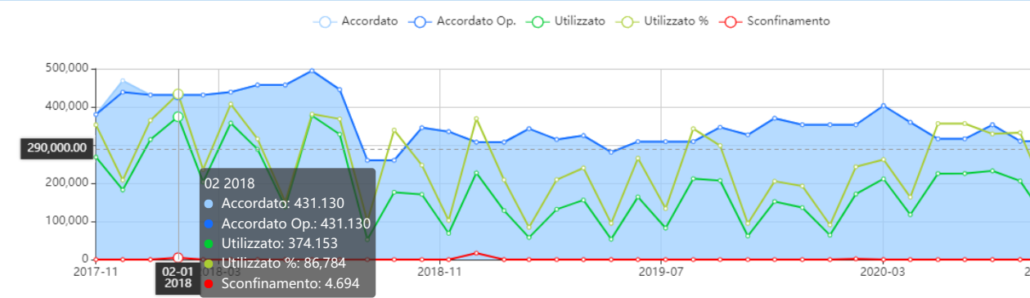

- prima con un grafico, in modo da vedere subito qual è l’andamento, la regolarità, la percentuale di utilizzo, eventuali sconfinamenti

- navighiamo il grafico, mese per mese, con un impatto visivo, e anche numerico, con l’indicazione del valore numerico che il grafico presenta

- approfondiamo subito il dato se serve: con un click entriamo nel dettaglio (importi per ogni banca)

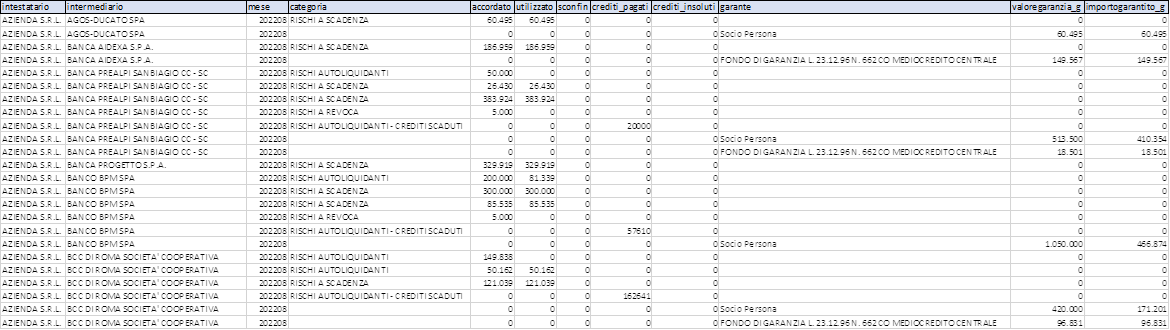

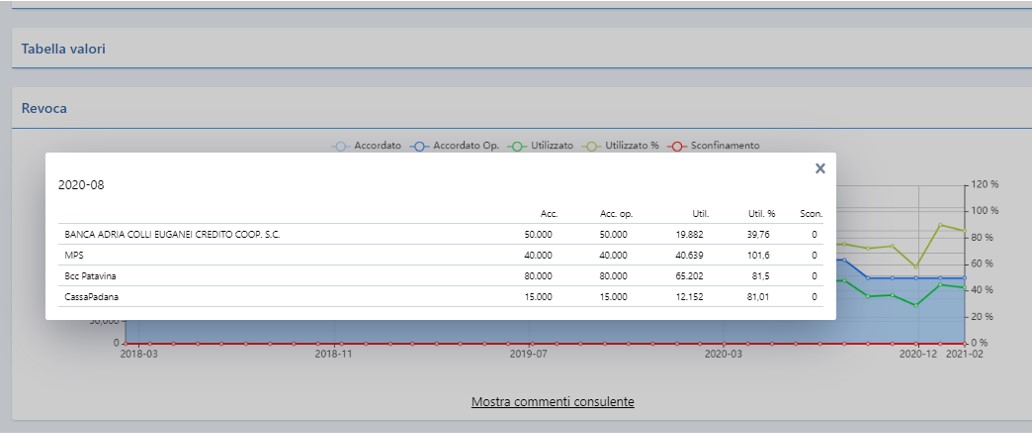

- poi guardiamo la tabella, per avere i numeri precisi (all’euro, non al migliaio di euro), con le percentuali

- dalla tabella, se serve, entriamo nel dettaglio (con un click la riga si espande mostrando il dettaglio per singola banca)

- infine filtriamo i dati per banca, o gruppo di banche (esempio una banca con i suoi service che gestiscono i crediti come servicer)

Semplice, vero?

Spesso risulta utile partire con l’analisi della Centrale Rischi come dato aggregato, complessivo, di tutte le banche assieme, proprio come fa la banca quando istruisce una pratica di affidamento sulla nostra azienda.

Poi però risulta utile andare a analizzare una banca per volta nel dettaglio:

- perché stiamo per affrontare un rinnovo fidi con una banca e vogliamo conoscere la percentuale di insoluti del portafoglio dedicato a questa banca

- oppure vogliamo capire quanto è utilizzato il fido di cassa con questa banca

- o quali sono le garanzie ancora in essere, anche ci sono finanziamento estinti da anni e fidejussioni generiche (omnibus) non ancora scaricate (ancora operative)

- o anche perché il numero di banche si è ridotto, ma non si tratta di una banca che si è defilata, ma semplicemente un servicer che è andato sotto soglia (il finanziamento non è ancora estinto, altrimenti lo sapremmo bene)

Non serve un manuale complesso per capire come usare la mia Centrale Rischi.

Guardando il video del suo utilizzo, si intuisce subito come tale strumento può essere utile all’ Imprenditore o al suo Responsabile Amministrativo per capire com’è il comportamento bancario dell’azienda e come può essere migliorato.

Come detto, ci sono 6 sezioni:

- 1) Sintesi

- 2) Affidamenti

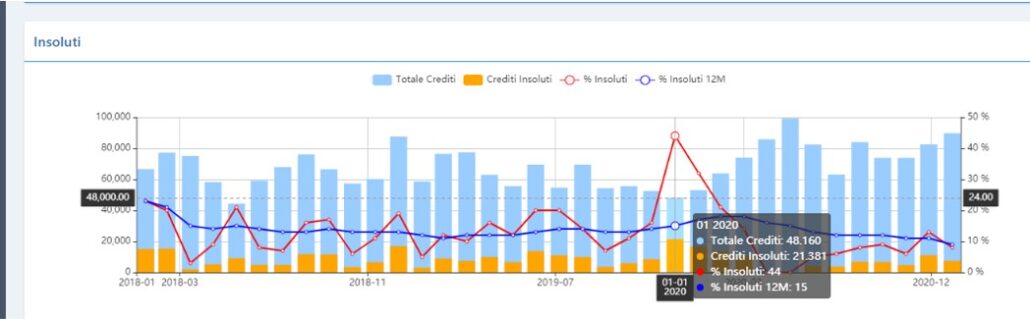

- 3) Insoluti

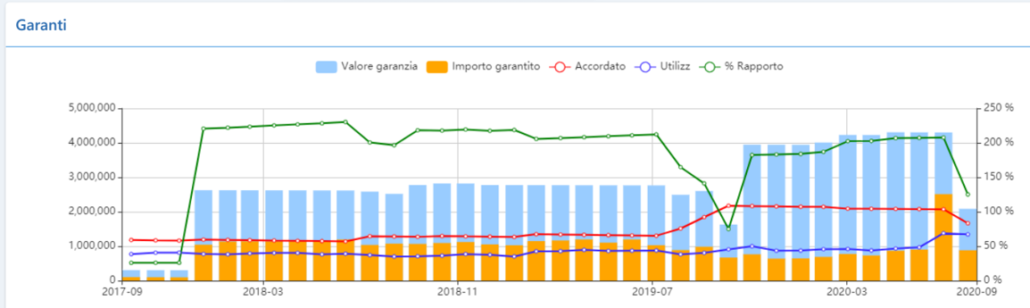

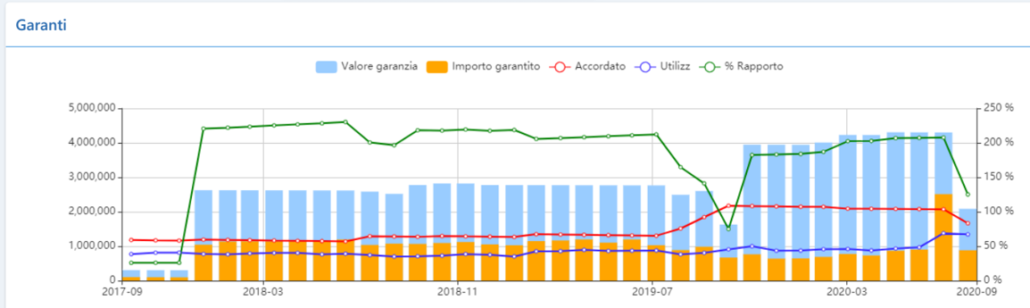

- 4) Garanti

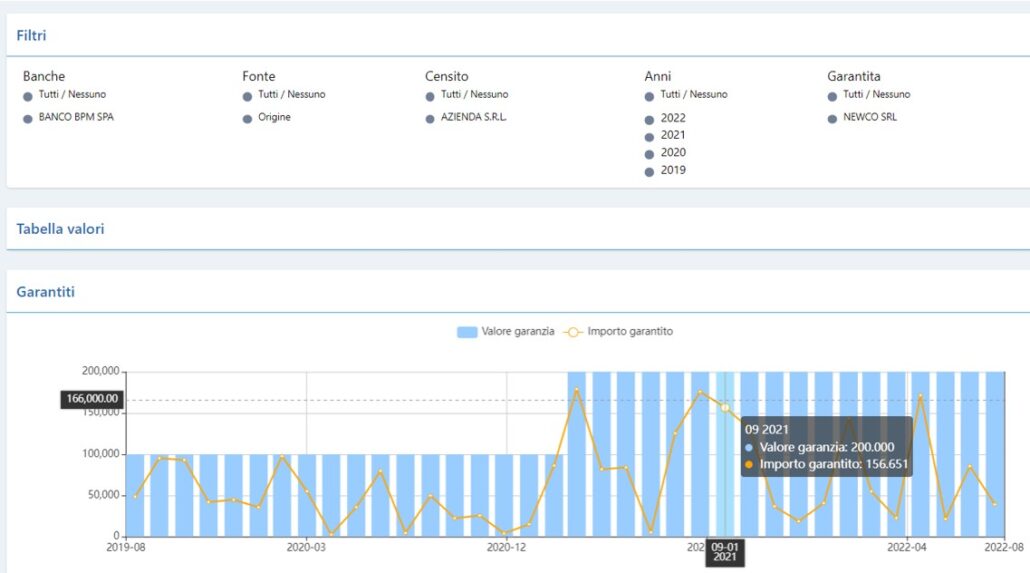

- 5) Garantiti

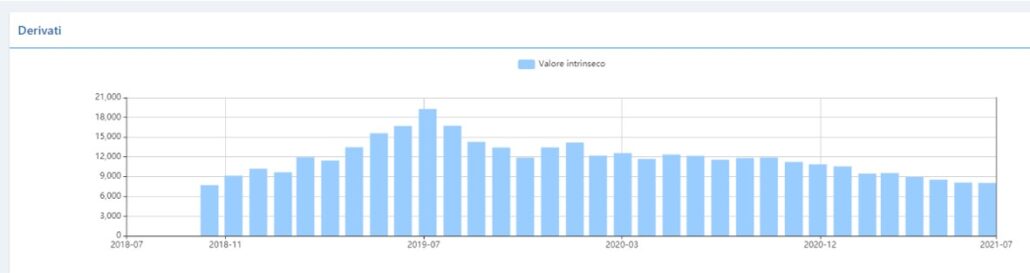

- 6) Derivati

La sintesi presenta i 4 indicatori “non ufficiali” che ti danno un immediato indicatore di come la banca ti vede.

Su affidamenti trovi:

- una tabella

- un grafico per gli affidamenti a revoca

- un grafico per gli affidamenti di autoliquidante

- un grafico per gli affidamenti a scadenza

- un grafico per gli affidamenti garanzie finanziarie

- un grafico per il totale (con indicato il numero di banche segnalanti mese per mese)

- un pannello per fare un filtro

- per banca

- per soggetto censito (nel caso ci siamo delle cointestazioni nel file fornito)

Su insoluti trovi per ogni mese:

- i crediti con scadenza in quel mese che sono risultati crediti insoluti / impagati

- crediti totali (pagati + impagati)

- la percentuale di crediti insoluti nel mese selezionato

- la percentuale di crediti insoluti considerando gli ultimi 12 mesi (cioè quello selezionato + gli 11 mesi precedenti)

Sulla scheda garanti trovi:

- l’importo delle fidejussioni prestate (possono essere filtrate per soggetto che le ha prestate)

- l’importo impegnato (“speso”) di queste fidejussioni

- l’importo degli affidamenti a cui si riferiscono (accordato)

- quanto gli affidamenti di cui sopra sono impegnati (utilizzato)

- il rapporto % tra fidejussioni prestate e affidamenti concessi (accordato)

Su garantiti potrai rilevate

- le garanzie prestate dal soggetto richiedente a favore di terzi (esempio dall’immobiliare a favore dell’azienda operativa)

- e l’importo effettivamente “impegnato” per tale garanzia

Su derivati potrai trovare

- il valore del MTM (mark to market) di eventuali derivati in essere

- solo se il valore è negativo (cioè rappresenta una passività per il soggetto richiedente) perché rappresenta un potenziale debito verso il Sistema Bancario. Se positivo non rappresenta un rischio e quindi non viene indicato.

Domande?

No. La mia Centrale Rischi non è un software acquistabile.

E’ fornito in modalità s.a.a.s. (software as a service) o meglio come STRUMENTO per poter offrire al cliente una consulenza completa.

Esistono molti concorrenti che danno la possibilità di registrarsi online, acquistare un’analisi base/normale/plus e poi fare l’analisi in autonomia, con un caricamento del file pdf direttamente da parte del Cliente per poi trovarsi l’analisi pronta dopo 2 minuti.

Il nostro servizio non dispone di tali automatismo perché:

- il nostro back office è preparato e formato per controllare alcune anomalie (molto frequenti)

- delibere di affidamento rimaste come accordato e non ancora estinte

- affidamenti di autoliquidante dichiarate come fidi a scadenza (leggi finanziamenti)

- dalla visura cciaa verifichiamo se le garanzie rilevate si riferiscono a “garanti interni” o soggetti esterni (Consorzi, MCC, altri)

- dalla legenda dei service sostituiamo alcuni service con la banca a cui si riferisce, senza cambiare il numero di soggetti segnalanti

Pertanto tale software è uno strumento riservato ai clienti dello Studio Vettorello e dei partner (consulenti o commercialisti) con cui lo Studio collabora.

Come detto, sul mercato ci sono molte soluzioni informatiche di pregio e alcune sono apprezzabili per la loro velocità e immediatezza di analisi (OCR).

Però molte di questo si limitano a “leggere un file pdf e scrivere una tabella”.

La mia Centrale Rischi invece vuole essere un supporto per l’imprenditore e il suo Responsabile Amministrativo per rispondere alle domande

- che l’imprenditore si fa

- che la banca fa all’azienda

- che aiutano l’impresa nella trattativa e nel dialogo con il mondo bancario

Proprio per questo motivo, tale soluzione è sempre in evoluzione e miglioramento.

La prima versione risale al 2004 e periodicamente ci sono miglioramenti, per questo la soluzione online risulta la più indicata, perché sempre aggiornata.

Durante le nostre consulenze, siamo sempre attenti alle richieste dei nostri Clienti, per questo siamo sempre disponibili ad ascoltare i vostri suggerimenti e il feedback che ci arriva dai professionisti con cui collaboriamo quotidianamente.

© 2020-2024 Studio Vettorello srl – P.IVA e C.F. 04165640246 – All Rights Reserved – privacy – contatti